Calcular la rentabilidad inmobiliaria permite saber cuánto dinero realmente genera una propiedad frente a sus costes, y así comparar opciones antes de invertir.

En síntesis:

La rentabilidad de una inversión inmobiliaria es el rendimiento económico que se obtiene al comprar, mantener o vender una propiedad con fines de inversión. Se expresa en porcentaje y sirve para medir cuánto dinero genera un inmueble en relación con su coste.

Este indicador permite valorar si una operación inmobiliaria es rentable o no, teniendo en cuenta los ingresos (como el alquiler) y los gastos asociados (como impuestos, mantenimiento o financiación).

Existen distintas formas de calcularla, dependiendo del enfoque:

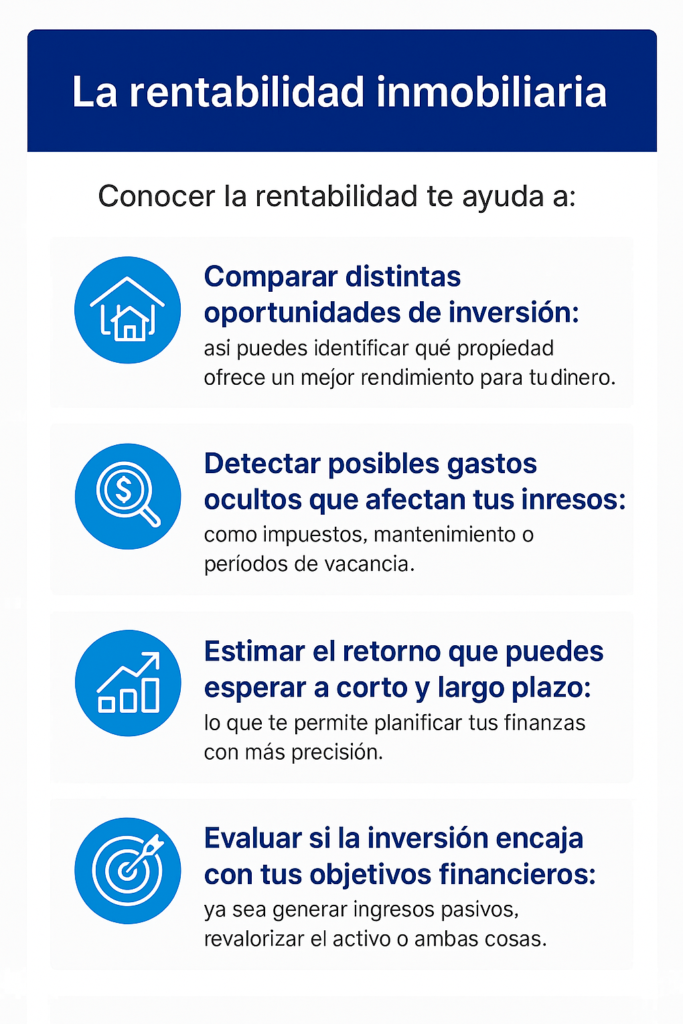

Calcular la rentabilidad antes de invertir en un inmueble te permite tomar decisiones informadas y reducir riesgos. No se trata solo de comprar barato y alquilar caro, sino de entender si realmente obtendrás beneficios una vez restados todos los costes.

Calcular la rentabilidad de una inversión inmobiliaria es un paso imprescindible antes de tomar la decisión de adquirir una propiedad con fines de inversión. Se trata de un indicador clave que permite evaluar el rendimiento económico esperado de una inversión. También podrás comparar diferentes oportunidades con la finalidad de determinar cuál es la más adecuada según los objetivos y riesgo que se puede asumir.

Lectura recomendada: Guía completa para invertir en inmuebles con éxito

Además, el cálculo de la rentabilidad posibilita la identificación de los factores que pueden afectar positiva o negativamente el rendimiento de la inversión. Por ejemplo, la ubicación, el tipo de inmueble, la demanda y oferta en el mercado, los costes asociados y la fiscalidad, entre otros. Solo así podrás tomar decisiones informadas y minimizar los riesgos asociados a este movimiento económico.

Una de las tareas más importantes antes de invertir, es estimar el precio del inmueble. Si estás tanteando el mercado antes de comprar, te aconsejamos realizar una valoración online. Así podrás tener una idea del coste de compra y poder realizar los cálculos adecuados para conocer el rendimiento.

Es el porcentaje de ingresos que se obtiene de una propiedad en relación con su valor de compra. Se calcula dividiendo los ingresos anuales generados por el activo inmobiliario (por ejemplo, alquileres) entre el precio de adquisición de la propiedad. A continuación, se multiplica el resultado por 100. Este indicador proporciona una visión general del rendimiento de la inversión, pero no tiene en cuenta los gastos asociados a la propiedad, como impuestos, mantenimiento o financiación.

Supongamos que compras un apartamento por 150.000€ y lo alquilas por 900€ al mes. Los ingresos anuales generados por el alquiler serían de 10.800€ (900 x 12 meses).

El cálculo de la rentabilidad bruta es el siguiente: (10.800 / 150.000) x 100 = 7,2%.

La rentabilidad bruta en este caso sería del 7,2%.

La rentabilidad neta es una medida más precisa de la rentabilidad de una inversión inmobiliaria, ya que tiene en cuenta los ingresos y los gastos relacionados con la propiedad.

Se calcula restando los gastos anuales (mantenimiento, impuestos como el IBI, costes de financiación, etc.) a los ingresos anuales generados por el activo inmobiliario y dividiendo el resultado entre el precio de adquisición de la propiedad. Luego, se multiplica el resultado por 100 para obtener el porcentaje de rentabilidad neta. Este indicador ofrece una visión más realista del rendimiento de la inversión y sirve para determinar si la propiedad es realmente lucrativa.

Siguiendo el ejemplo anterior de la rentabilidad neta en el que compras una vivienda por 150.000€ y se alquila por 900€ al mes. En este caso, suponemos que los gastos anuales asociados a la propiedad son los siguientes: 1.200€ en impuestos, 1.000€ en mantenimiento y 2.400€ en costes de financiación (hipoteca). Los gastos anuales totales sumarían 4.600€.

Cálculo: ((10.800 - 4.600) / 150.000) x 100 = 4,13%

La rentabilidad neta en este caso sería del 4,13%.

Lectura recomendada: ¿Cómo calcular el precio de alquiler?

Este concepto se refiere al aumento del valor de una propiedad a lo largo del tiempo. Esta rentabilidad se materializa cuando el inversor vende el inmueble a un precio superior al de compra. La plusvalía puede ser resultado de la revalorización del mercado inmobiliario, mejoras en la infraestructura del entorno o reformas realizadas en la propiedad.

Para calcular la rentabilidad por plusvalía, se resta el precio de compra del inmueble al precio de venta y se divide el resultado entre el precio de compra. El resultado se multiplica por 100 para obtener el porcentaje de rentabilidad por plusvalía. Este indicador es especialmente relevante en inversiones a largo plazo y en zonas con alto potencial de revalorización.

Imagina que compraste un inmueble hace cinco años por 200.000€ y, gracias a la revalorización del mercado y algunas mejoras en la propiedad, hoy puedes venderlo por 260.000€.

A continuación, aplicamos la fórmula anterior: ((260.000 - 200.000) / 200.000) x 100 = 30%

La rentabilidad por plusvalía en este caso sería del 30%.

Una de las formas más rápidas y cómodas de calcular la rentabilidad de tu inversión es utilizar una calculadora online especializada. Estas herramientas te permiten introducir datos como:

Con esta información, la calculadora te devuelve automáticamente la rentabilidad bruta y neta, e incluso en algunos casos la rentabilidad por plusvalía. Esto resulta muy útil si quieres comparar varias propiedades de forma sencilla antes de decidir dónde invertir.

Si prefieres llevar un control más detallado, puedes crear tu propia hoja de cálculo en Excel o Google Sheets. Esto te permitirá actualizar los datos en cualquier momento y personalizar los cálculos según tus necesidades.

Para estimar correctamente la rentabilidad de una inversión inmobiliaria, es fundamental tener en cuenta una serie de factores.

La localización es uno de los aspectos más importantes a la hora de evaluar la rentabilidad de una inversión en un activo inmobiliario. Una buena ubicación puede aumentar la demanda de alquiler y el valor de la propiedad en el futuro. Considera factores como la accesibilidad, la proximidad a servicios y comercios, la calidad del vecindario y el potencial de desarrollo de la zona para tener todos los aspectos principales cubiertos.

Lectura recomendada: Evaluar el potencial de crecimiento de una zona de inversión

El tipo de propiedad también puede influir en la rentabilidad de la inversión. Algunos inmuebles, como apartamentos o viviendas unifamiliares, pueden ser más atractivos para ciertos segmentos del mercado, lo que puede afectar la demanda y los ingresos por alquiler. Además, diferentes tipos de propiedades pueden tener distintos costes de mantenimiento y gestión.

La demanda y la oferta en el mercado inmobiliario puede afectar la rentabilidad. Si hay mucha demanda de alquiler y pocas propiedades disponibles, es probable que los precios de alquiler aumenten, lo que mejora la rentabilidad. Por otro lado, si hay un exceso de oferta, los precios pueden caer y, por consiguiente, reducir las ganancias.

Es esencial tener en cuenta los costes asociados a la compra, mantenimiento y gestión de la propiedad. Estos costes pueden incluir impuestos, tasas, seguros, costes de financiación, reparaciones y mejoras. Un análisis detallado de los costes te permitirá determinar si la inversión es realmente rentable.

Este es otro factor clave a considerar al estimar la rentabilidad de una inversión inmobiliaria. Los impuestos sobre la renta, el Impuesto sobre Bienes Inmuebles (IBI) y otros impuestos pueden afectar significativamente la rentabilidad neta. Es importante estar informado sobre la normativa fiscal aplicable y planificar adecuadamente la inversión para no llevarse sorpresas desagradables.

Según el Banco de España, una rentabilidad neta del 4 % al 7 % es una buena inversión. Según datos estadísticos de la misma institución financiera, en España la rentabilidad bruta por alquiler ha pasado del 3,47 % en 2020 al 3,5 % en 2022. Debemos tener en cuenta que estos datos son del conjunto estatal y varían mucho según la zona geográfica. Por ejemplo, no es lo mismo la rentabilidad inmobiliaria en una ciudad como Barcelona, que en un pequeño pueblo rural de Asturias.

Una vez estimada la rentabilidad de una inversión inmobiliaria, es posible que desees buscar formas de optimizarla para obtener el máximo rendimiento. A continuación, se presentan algunas estrategias y consejos que te permitirán obtener el máximo beneficio.

Antes de invertir en una propiedad, realiza una investigación exhaustiva del mercado y analiza las tendencias actuales y futuras. Estudia las características de la zona, la demanda de alquiler, los precios de venta y alquiler, y las perspectivas de crecimiento. Un análisis detallado del mercado te permitirá identificar oportunidades de inversión con alto potencial de rentabilidad.

Busca propietarios que estén abiertos a negociar el precio de adquisición. De esta forma, podrás bajarlo y adquirir viviendas en alquiler o comprar a precios competitivos. Busca oportunidades de compra en zonas emergentes o propiedades que requieran reformas y mejoras, ya que estas inversiones pueden ofrecer una mayor rentabilidad a largo plazo.

Una gestión eficiente de la propiedad puede ayudarte a reducir costes y mejorar la rentabilidad. Por ejemplo, establece un plan de mantenimiento preventivo para evitar reparaciones costosas, contrata seguros adecuados para proteger tu inversión y utiliza tecnología y herramientas de gestión inmobiliaria para optimizar la administración de tus propiedades.

Fija precios de alquiler competitivos basados en el mercado y en la calidad de la propiedad. Considera la posibilidad de ofrecer servicios y comodidades adicionales para aumentar el valor de tu oferta y justificar precios de alquiler más altos. Asimismo, evalúa diferentes estrategias de alquiler, como alquileres a corto plazo o alquileres vacacionales, que podrían generar mayores ingresos en ciertas situaciones. Antes de alquilar la propiedad, aplica la técnica del Home Staging para poder aumentar tu percepción de valor.

Mejorar y reformar la vivienda de alquiler te permitirá aumentar su valor. Las inversiones en eficiencia energética, renovación de cocinas y baños, y mejoras en la distribución pueden incrementar significativamente el valor de la propiedad y, por lo tanto, la rentabilidad por plusvalía.

Aunque la inversión inmobiliaria puede ofrecer rentabilidades atractivas, también implica ciertos riesgos y desafíos. Para minimizar estos riesgos y proteger tu inversión, es importante tener en cuenta algunos factores clave al invertir en propiedades:

Es obvio que en España hay disparidades entre las provincias y ciudades y el rendimiento inmobiliario puede variar mucho. Gracias a RealAdvisor, puedes conocer el precio por metro cuadrado por provincia, ciudad e incluso barrio. Por lo tanto, puedes realizar varias simulaciones y averiguar en qué población tu inversión inmobiliaria resultará más rentable.

En general, los bancos conceden hipotecas. Para ello, la propiedad debe estar financiada con un 20 % de fondos propios y un 80 % por el banco. Actualmente, no es posible hacer una inversión inmobiliaria sin un pago inicial utilizando este tipo de préstamo.

El crowdfunding es otra forma de financiar este proyecto. En general, el inversor compra un edificio con otras personas. La gestión se confía a un profesional inmobiliario. Este método permite invertir con independencia de los ingresos y con un mínimo de limitaciones. Aunque en España esta solución no es tan común, puede ser una alternativa.

Una inversión inmobiliaria se considera buena si ofrece una rentabilidad neta anual entre el 4 % y el 7 %, según datos del Banco de España. Este rango varía según la ubicación del inmueble, la demanda de alquiler, los costes asociados y el tipo de propiedad. En general, si superas el 5 % neto, estás ante una oportunidad interesante.

El mejor tipo de inversión inmobiliaria depende de tus objetivos y perfil de riesgo. Si buscas ingresos estables, comprar para alquilar a largo plazo es una opción sólida. Si prefieres obtener beneficios a futuro, invertir en zonas con potencial de revalorización puede ofrecer buenas plusvalías. También existen opciones como el alquiler vacacional, que puede generar una rentabilidad más alta, aunque requiere mayor gestión y conlleva más variabilidad en los ingresos.

Calcula los ingresos anuales por alquiler, réstales los gastos y divide el resultado entre el coste total de la inversión. Si la rentabilidad neta supera el 4 %, suele considerarse una buena inversión.